|

Проблематика развития операторов платного TВ

|

|

| yorick | Дата: Вторник, 15.11.2016, 17:06 | Сообщение # 76 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Две трети европейского VOD-контента составляют фильмы и сериалы

Фильмы и сериалы являются основным драйвером развития платных сервисов видео по запросу. Согласно данным Европейской аудиовизуальной обсерватории, доля такого контента в платных VOD-сервисах составляет около двух третей, в сравнении с 14% на телеканалах. Такие данные получены в результате обработки базы данных ТВ и VOD-ресурсов в 41 европейской стране, а также Марокко. Она включает в себя более 12 тыс. телеканалов и 1,4 тыс. VOD-сервисов.

Более 60% из 723 основных платных VOD-сервисов, действующих в Европе, можно смотреть онлайн, тогда как около 40% доступны в сетях операторов ТВ. Среди сервисов видео по запросу большую часть – 416 – составляют транзакционные (TVOD), тогда как сервисов по подписке (SVOD) насчитывается 307.

На тематических телеканалах превалирующими жанрами являются художественное кино, спорт и развлечения. Только 9% международных и национальных каналов, основанных в Европе, являются универсальными. Около 22% каналов доступны в платных или бесплатных сетях цифрового эфирного ТВ по крайней мере в одной стране. Универсальные каналы проще найти в цифровых сетях, чем тематические: почти 46% из них доступны в DTT. Из тематических в цифровых сетях больше всего развлекательных, детских и познавательных каналов.

Источник:

cableman

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Суббота, 17.12.2016, 11:07 | Сообщение # 77 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Рынок платного ТВ достиг 41 млн подключений

Российский рынок платного ТВ по итогам ноября 2016 года преодолел барьер в 41 млн подключенных домохозяйств. По данным ИАА TelecomDaily, по итогам третьего квартала текущего года сервисами платного телевидения пользовались 40,81 млн абонентов. Таким образом, в октябре и ноябре было заключено около 200 тыс. новых контрактов, преимущественно спутниковыми операторами.

Показатель проникновения услуг платного ТВ на конец сентября составлял 73%, на конец ноября — 73,3%. «Позитивную динамику рынку вновь с прежней силой стали придавать операторы спутникового сегмента, например, «Триколор ТВ» стал обеспечивать подключения на уровне прошлого года, что позволило заметно прибавить в темпах собственного развития в текущем году. Из всех проводных операторов активным пока остается лишь «Ростелеком», который продолжает активно монетизировать свою недавно построенную оптическую сеть в регионах страны», — отметил генеральный директор TelecomDaily Денис Кусков.

По прогнозам агентства, на конец 2016 года объем российского рынка платного ТВ в количественном выражении может составить 41,2-41,3 млн за счет того, что в преддверии новогодних праздников и под влиянием более активного маркетинга операторов и производителей спрос на ТВ технику и сервисы в декабре традиционно увеличивается.

Кирилл Махновский, генеральный директор ГК «Орион», отмечает, что на рынке платного телевидения прослеживается сезонность. «В спутниковом сегменте ноябрь и декабрь традиционно являются месяцами активных подключений», — подтвердил он. По его словам, перед Новым годом люди озабоченны покупкой подарков, а также понимают, что впереди многодневные каникулы, когда телевизор будет для многих одним из самых доступных источников развлечения.

«Поэтому, по итогам декабря мы и в этом году ожидаем рост подключений, как новых абонентов, так и дополнительных услуг, хотя и не в таком объеме как в предыдущие годы», — рассказал Махновский.

В «Триколор ТВ» сообщили, что в конце сентября темпы прироста подключений пошли вверх, увеличившись почти на 20%. Так, количество новых подключений к «Триколор ТВ» только в октябре превысило 63 тыс. «Это лучший результат за 2016 год, фактически совпадающий с количеством подключений год назад», — заявили в пресс-службе.

Выручка «Триколор ТВ» по результатам третьего квартала достигла рекордных для оператора 4,39 млрд рублей, а ежегодный ARPU (средний чек с абонента) в октябре достиг отметки в 1 393 рублей (это на 14,2% больше чем год назад). В компании надеются, что позитивная динамика сохранится до конца года.

В пресс-службе «Ростелеком» заявили, что вслед за тенденциями первых трех кварталов 2016 года в компании ожидают роста подключений по флагманскому продукту «Интерактивное ТВ» (IPTV), причем темпами выше рыночных. По итогам третьего квартала абонентская база IPTV «Ростелекома» превысила 4 млн домохозяйств, что почти на треть (28  больше в годовом сравнении. больше в годовом сравнении.

По данным TelecomDaily, на сентябрь 2016 года первую пятерку операторов платного ТВ в России составляли компании «Триколор ТВ», «Ростелеком», «Орион», МТС и «ЭР Телеком».

Источник:

TelecomDaily

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Пятница, 27.01.2017, 16:46 | Сообщение # 78 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Аналитика: пользовательский опыт становится важнейшим драйвером для платного ТВ

За последний год четверть телезрителей отказались от подписки на платное ТВ, потому что не были удовлетворенны качеством сервиса. Почти девять из десяти (84%) готовы разорвать контракт, если снизится качество обслуживания и поддержки. О таких результатах сообщают аналитики компании Paywizard по итогам опроса 6200 телезрителей из Австралии, Бразилии, Германии, Сингапура, Великобритании и США.

По данным аналитиков, для 46% опрошенных высокая удовлетворенность сервисом послужила причиной сохранить подписку на цифровое платное ТВ, от которой они могли бы отказаться. Среди молодежи эта цифра еще выше: 57% опрошенных младше 35 лет были лояльны определенному сервису именно благодаря позитивному пользовательскому опыту.

64% зрителей склонны отказываться от старых подписок или снижать их объем в случае приобретения новых, но повышение клиентской удовлетворенности может исправить эту ситуацию для провайдеров: за последний год 74% телезрителей, приобретавших новые подписки, в итоге начинали больше тратить на телевидение и развлечение.

Маркетинговый директор Paywizard Бхавеш Вагела (Bhavesh Vaghela), комментируя результаты исследования, сказал, что на современном рынке широкий выбор контента уже не является гарантией успеха для провайдеров платного ТВ и ОТТ-сервисов — необходимо комплексное и постоянное обеспечение высокого уровня клиентской удовлетворенности. Он отметил, что 78% опрошенных считают репутацию бренда, гибкость и внимание к пожеланиям клиента не менее важными факторами успеха провайдера платного ТВ, чем выбор контента.

Проводившая исследование компания Paywizard специализируется на подписках, биллинге и связей с клиентами.

Источник:

telesputnik

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Суббота, 15.04.2017, 12:23 | Сообщение # 79 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Исследование: глобальная абонентская база платного ТВ выросла на 4 млн подписчиков

Совокупная аудитория 100 ведущих провайдеров ТВ и видеосервисов выросла на 4 млн подписчиков за IV квартал прошлого года, сообщает аналитическое агентство informitv в очередном отчtте Multiscreen Index.

Всего эти провайдеры обслуживают более 420 млн домохозяйств по всему миру. Чистый прирост аудитории зафиксировали 61 из 100 провайдеров, а годовой темп роста совокупной базы подписчиков составил 0,93%.

Наибольший рост в IV квартале 2016 года был зафиксирован в Азиатско-Тихоокеанском регионе — там база подписчиков увеличилась на 2,36 млн. В регионе EMEA (Европа, Ближний Восток и Африка) аудитория выросла на 1,72 млн подписчиков. Рекордсменом в регионе оказался Sky, к платформе которого подключили 397 тыс. новых клиентов. В Северной и Южной Америках, напротив, аудитория незначительно уменьшилась – на 50 тысяч человек, сообщает Rapid TV News.

Комментируя результаты исследования, редактор отчета Уильям Купер (William Cooper) сообщил, что кабельное и спутниковое телевидение на глобальной арене пока сохраняют ведущие позиции. 88 из 100 исследованных операторов уже предлагают различные формы мультискрина, которые доступны 90% домохозяйств, добавил Купер.

Напомним, что рост глобальной абонентской базы в III квартале 2016 года составил 3,45 млн подключений.

Multiscreen Index – ежеквартальный отчет ведущего аналитического агентства informitv, посвящённый состоянию глобального рынка телевизионных и видеоуслуг.

Источник:

telesputnik

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Четверг, 24.01.2019, 17:50 | Сообщение # 80 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

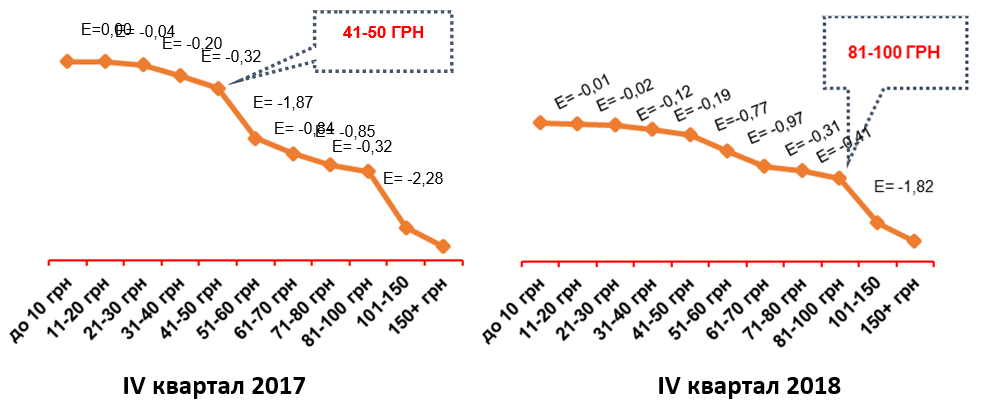

| Показатель ARPU на рынке Pay TV Украины за год вырос в два раза, – GfK Ukraine

Показатель ARPU на рынке Pay TV Украины за год вырос в два раза, – GfK Ukraine.

Платформа спутникового телевидения VIASAT представила результаты совместного с GfK Ukraine исследования рынка платного телевидения. Указано сравнение средней цены на ТВ-пакеты операторов платного телевидения в IV квартале 2017 года с IV кварталом 2018-го. Исследование проводилось для «определения оптимальной цены для бизнеса услуг платного телевидения», сообщает VIASAT.

Согласно результатам исследования, большинство тех, кто готов платить за услуги платного ТВ, готовы платить до 100 грн. Эта цена на 40 грн выше той, которую готовы были платить в IV квартале 2017 года большинство потенциальных и реальных пользователей платного ТВ. В GfK Ukraine отмечают, что в предыдущие 3 года оптимальная цена для бизнеса платного ТВ находилась в диапазоне 41–50 грн в месяц, и только в конце 2018 года можно отметить ее четкое увеличение до 81–100 грн/мес.

Показатель ARPU на рынке Pay TV Украины за год вырос в два раза, – GfK Ukraine

«Такие изменения на рынке платного телевидения демонстрируют готовность потребителей платить справедливую цену за потребляемый контент и их понимание его ценности. Благодаря росту стоимости услуги ТВ потребители могут рассчитывать на увеличение качества и разнообразия контента, производимого, в том числе, украинскими медиа группами», – говорится в сообщении.

Данные репрезентативны для населения в возрасте старше 16 лет, исследование проводилось на территории всей Украины.

Напомним, в связи с грядущим кодированием спутникового сигнала телеканалов 4 ведущих телегрупп, запланированым на второй квартал, компания VIASAT разработала специальный тарифный пакет «Национальный» стоимостью 29 грн/мес. Пакет включает базовый набор рейтинговых национальных каналов и действителен на период до кодирования спутникового сигнала. Ценовой диапазон других пакетов составляет от 69 грн/мес. до 249 грн/мес.

Источник:

telekritika

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Четверг, 21.02.2019, 09:59 | Сообщение # 81 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Платное ТВ на пороге 100 миллиардов

Объем рынка платного ТВ по итогам 2019 г. превысит отметку в 100 млрд руб. Такие прогнозы дает "ТМТ Консалтинг". По его предварительному рейтингу по итогам 2018 г., при небольшом росте абонентской базы динамика выручки операторов платного ТВ осталась стабильно высокой: 10,8% в 2018 г. против 10,6% в 2017 г. Это обусловлено проведенным некоторыми операторами повышением тарифов, изменением методики учета выручки, а также ростом потребления дополнительных услуг.

Объем рынка платного ТВ в России за 2018 г., по предварительным итогам, составил 93,3 млрд руб.

Аналитики "ТМТ Консалтинга" отмечают, что на рынке платного ТВ продолжается замедление роста абонентской базы: количество пользователей в 2018 г. увеличилось на 3,2% против 3,8% в 2017 г. и достигло 44,2 млн. Они связывают это с тем, что возможности наращивания абонентской базы почти исчерпаны. Проникновение платного ТВ уже превышает 77%, к тому же у пользователей есть альтернатива в виде цифрового эфирного ТВ и интернет-вещания телеканалов. При снижении абонентской базы растет средний счет на абонента: за год он увеличился на 11 руб. и составил 178 руб. без НДС.

В отчете сказано, что, как и в 2017 г., рост рынка происходил за счет операторов из топ-5, в то время как прочие операторы продолжали терять абонентов. В топ-5 российских операторов платного ТВ по количеству абонентов вошли "Триколор" (12,2 млн), "Ростелеком" (10,1 млн), "ЭР-Телеком" (3,7 млн), МТС (3,5 млн), "Орион" (3,1 млн). Структура по распределению мест в топ-5 не изменилась с 2017 г. На первых двух местах с большим отрывом значатся "Триколор" и "Ростелеком", тогда как следующие три места с небольшим отрывом друг от друга занимают "ЭР-Телеком", МТС и "Орион".

"Мы не ожидаем изменений в расстановке сил по итогам 2019 г. Все операторы из топ-5 сохранят свои позиции, если только МТС не приобретет какого-либо крупного независимого оператора", - сказала корреспонденту ComNews директор по проектам "ТМТ Консалтинга" Елена Крылова.

В 2018 г. лидер российского рынка - спутниковый оператор "Триколор" потерял часть абонентской базы. Аналитики связывают это с прекращением оператором вещания в формате MPEG-2 и повышением стоимости базовых пакетов.

Абонентская база оператора "Орион" выросла незначительно, при этом выручка сокращалась (на 1,4% суммарно по всем услугам).

"В структуре по абонентам на 1 п.п. выросла доля МТС, на столько же сократилась доля "Триколора". В структуре по выручке увеличились доли "Ростелекома" и "ЭР-Телекома" - на 3 п.п. и 1 п.п. соответственно. Лидером по абсолютному приросту абонентской базы в 2018 г. стал "ЭР-Телеком": увеличение на 407 тыс. произошло благодаря активной M&A-деятельности: в течение года компания приобрела операторов "Компания Телемир" (Липецк), "Брянские Кабельные Сети", ГК "Стрела Телеком" (активы в Поволжье и Сибири). Чуть меньше новых абонентов - около 400 тыс. - подключил "Ростелеком": оператор растет за счет подключений к IPTV (свыше 450 тыс. новых абонентов за год), в то время как число его абонентов КТВ продолжает сокращаться. Оба оператора - "Ростелеком" и "ЭР-Телеком" являются лидерами рынка и по росту выручки - на 22-23%. Немного отстает от них МТС, абонентская база которого увеличилась на 332 тыс. Основной вклад в прирост внесла спутниковая технология", - такую информацию приводит "ТМТ Консалтинг".

В итоге доли рынка по выручке распределились следующим образом: "Ростелеком" занимает 35%, "Триколор" - 18%. Далее следуют "ЭР-Телеком" с 11% и МТС с 8%. Оставшиеся 28% относятся к категории "прочие".

Что касается рынка Москвы, то здесь высокие темпы роста продолжает показывать оператор IPTV МГТС (дочерняя компания МТС). По данным "ТМТ Консалтинга", за год к IPTV МГТС подключилось еще 57 тыс. домохозяйств, абонентская база МГТС выросла до 627 тыс. Хорошие показатели продемонстрировал в конце года "ВымпелКом": по данным оператора, число IPTV-пользователей компании в Московском регионе только в IV квартале увеличилось на 80 тыс.

В разрезе технологий именно IPTV остается самой быстрорастущей. "Новые подписчики - это по большей части абоненты ШПД, перешедшие на пакетные тарифы. Прирост абонентской базы спутникового ТВ оказался вдвое меньше, основной вклад в него внес самый молодой игрок на этом рынке - компания МТС", - сообщает "ТМТ Консалтинг".

Продолжает сокращаться количество подписчиков кабельного ТВ. В отчете сказано, что уходят с рынка небольшие локальные игроки, не имеющие возможности конкурировать с предложением федеральных операторов по пакету услуг и контенту. Положительную же динамику демонстрируют только крупнейшие операторы КТВ, среди которых - компания "ЭР-Телеком", которая в 2018 г. приобрела еще нескольких региональных операторов, и МТС.

Однако отток абонентов КТВ наблюдается только в аналоговом сегменте: за год телевидение в этом формате перестали смотреть (отключились совсем либо переключились на цифру) свыше 400 тыс. домохозяйств. В результате доля цифровых абонентов в абонентской базе всего платного ТВ выросла до 73%.

По итогам 2018 г. доля кабельного ТВ в абонентской базе снизилась еще на 1 п.п., на столько же выросла доля IPTV.

"В структуре выручки заметно вырос разрыв между спутниковой технологией и IPTV - теперь он составляет 7 п.п., а не 3 п.п., как годом ранее. Доля КТВ сократилась с 49% до 43%. К таким результатам привели существенные различия в изменении среднего счета по технологиям: в то время как в КТВ ARPU изменился незначительно, в спутниковом сегменте он вырос на 8 руб. (что связано с повышением "Триколором" тарифов во втором полугодии), а в IPTV - сразу на 47 руб.", - приводит данные "ТМТ Консалтинг".

По прогнозам аналитиков, в 2019 г. еще сохранится положительный тренд в динамике абонентской базы, хотя рост будет незначительным (на 1,5-1,7%). Увеличение абонбазы будет происходить в основном за счет подключений к IPTV в пакете с другими услугами. "ТМТ Консалтинг" прогнозирует снижение темпа проста выручки до 8%.

Представитель пресс-службы "Триколора" сказал корреспонденту ComNews, что речь идет о несущественном изменении базы клиентов. "Наши аналитические данные говорят о том, что это в первую очередь связано с трансформацией способов потребления контента. На рынке получили развитие два типа предложения для пользователей, позволяющие смотреть телеканалы "Триколора" на двух экранах в рамках одной подписки. Клиенты могут использовать спутниковый комплект "сервер+клиент". Или, при наличии приемника и Smart TV на базе Android TV или Tizen OS, могут скачать на телевизор приложение "Триколор Онлайн ТВ" и пользоваться ОТТ-сервисами по действующей подписке. Также клиентам доступно мобильное приложение для устройств на базе iOS и Android. Еще один фактор, который мог оказать влияние на базу, - изменение условий по тарифу "Единый". Перевод же вещания из устаревшего формата MPEG-2 в формат MPEG-4 начался еще в 2016 г. и был завершен в феврале 2018 г. и не имел существенного влияния на клиентскую базу", - прокомментировал представитель пресс-службы "Триколора".

Представитель пресс-службы "Ростелекома" сказал, что компания планирует представить финансовые и операционные итоги 2018 г. 12 марта. "До этой даты воздержимся от комментариев", - добавил он.

АО "ЭР-Телеком Холдинг" (ТМ "Дом.ru") в целом согласен с представленными результатами и занимаемой долей рынка. "С ростом проникновения платного ТВ темпы роста замедляются. Вместе с тем платное ТВ растет быстрее рынка ШПД и телефонии - и по абонентам, и по доходности. ARPU растет за счет перехода клиентов с аналогового на цифровое ТВ, с низко- на высокодоходные тарифы, увеличения проникновения дополнительных сервисов - тематических пакетов каналов, телеархива, видео по запросу, - распространения формата 4К, сделок M&A", - сказал представитель пресс-службы "ЭР-Телекома".

Говоря о прогнозах на 2019 г., в компании считают, что не стоит ожидать стагнации по всем сегментам, поскольку операторы постоянно совершенствуют услугу платного ТВ. "Во-первых, они увеличивают количество каналов, тематических пакетов, объем VoD-библиотеки. Во-вторых, работают над качеством. Здесь ставка на высокое качество ТВ-сигнала и отсутствие помех, цифровизацию, увеличение объемов контента в HD- и Ultra HD-формате. В-третьих, запускают новые ТВ-приставки и другое абонентское оборудование. Чем шире линейка и функциональнее устройство - тем лучше. В-четвертых, операторы развивают модель мобильного ТВ: любой контент на любом устройстве в любом месте и в любое время. Наконец, пятое - это персонификация услуги.

ТВ становится более индивидуальным за счет функции "телеархив" и системы рекомендаций, которая составляется с учетом истории просмотров пользователей. Наша компания продолжит прикладывать максимум усилий, чтобы наращивать абонентскую базу. С этой целью мы продолжим развитие функционала ТВ-приставок и работу над новыми абонентскими устройствами, увеличением числа HD-каналов и дополнительных тематических пакетов, 4К-каналов, запуском новых и развитием нелинейных сервисов. Также продолжим развивать OTT и другие сервисы, которые находятся на периферии двух услуг - интернета и цифрового ТВ. Будем инвестировать в модернизацию сети, расширять ее монтированную емкость, вести строительство сети, в том числе по технологии IPTV. Планы строительства на 2019 г. - более 600 тыс. квартир в 36 городах присутствия компании. Кроме того, мы продолжим работать над повышением качества клиентского и технического сервиса, развитием системы проактивного сервиса, которая позволяет в онлайн-режиме находить неисправности на узле сети, в подъезде или квартире и решать их еще до того, как абонент самостоятельно обратится в компанию, и тиражированием ее на корпоративный сегмент", - прокомментировал представитель пресс-службы "ЭР-Телекома".

Представитель пресс-службы МТС сказал, что в МТС согласны с данными исследования. "Да, в целом мы полагаем, что исследование отражает реальную картину рынка. В рамках органического прироста абонентской базы МТС становится лидером по подключениям", - сказал он.

Говоря о планах на 2019 г., в МТС считают, что в первом полугодии спрос на платное ТВ может быть умеренным на ожиданиях от включения цифрового бесплатного вещания первого и второго мультиплексов на всей территории РФ. "Во втором полугодии будет реализован отложенный спрос теми, кто готов пользоваться услугами платного ТВ, но хотел проверить достаточность бесплатного", - прокомментировал представитель МТС.

Представитель пресс-службы "Ореона" сказал, что по итогам 2018 г. абонентская база спутникового ТВ "Телекарта" насчитывает 3 142 500 домохозяйств. "Прирост по отношению к концу 2017 г. составил 2%. Общий объем поступлений группы по итогам года составил 3 303 422 000 руб. Как и в других секторах экономики, рынок платного телевидения ощутил снижение платежеспособности населения с невысоким уровнем дохода, традиционно составляющего ядро целевой аудитории спутникового телевидения "Телекарта". Помимо этого, нет возможности привлечения на российский телевизионный рынок иностранных инвестиций, что ограничивает рост и сужает шансы появления новых направлений развития. Такое положение дел накладывает на операторов определенные ограничения. Приходится оптимизировать ресурсы и работать исходя из текущих реалий. DTH по-прежнему остается базовой компетенцией ГК "Орион", однако благодаря диверсифицированной стратегии компания выросла в глобального оператора по созданию и распространению видеоконтента, как с точки зрения интеграции сервисов, так и с точки зрения территорий. Техническое оснащение платформы и опыт наших специалистов позволили запустить линейку новых сервисов для телевещателей, создав надежную почву для развития в 2019 г. Роста в B2C-секторе в 2019 г. мы не ожидаем", - рассказал представитель пресс-службы "Ориона".

Источник:

ComNews

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Вторник, 23.04.2019, 16:12 | Сообщение # 82 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Рынок платного ТВ растет за счет новых городов

Количество абонентов платного ТВ в России по итогам первого квартала 2019 года составило 43,525 млн домохозяйств, говорится в новом отчете ИАА TelecomDaily. Их число увеличилось на 150 тыс. за последние три месяца, так что проникновение сервисов платного ТВ превысило 78%. Средний чек на одного абонента (ARPU) составил 180 руб. в месяц.

Практически весь объем новых подключений, более 90%, за первый квартал пришлось лишь на двух игроков из первой пятерки крупнейших на рынке операторов («Ростелеком» и МТС). У лидера рынка, спутникового оператора «Триколор», на конец первого квартала 2019 года абонентская база составила 12,228 млн домохозяйств, «Ростелеком» покрывает 10,280 млн. домохозяйств. Третий по числу абонентов «ЭР-Телеком» закончил квартал с базой 3,74 млн домохозяйств.

«Рост рынка в первом квартале 2019 года оказался чуть лучше, чем в первом квартале 2018 года. Это говорит о том, что несмотря на насыщение рынка еще есть точки роста, как для спутниковых, так и проводных операторов», — комментирует генеральный директор ИАА «TelecomDaily» Денис Кусков.

По его словам, основной рост отмечен благодаря развитию в регионах с отсутствием транспортной инфраструктуры и запуском новых сетей в новых городах. Также операторы по-прежнему стараются увеличивать выручку с каждого абонента, предлагая больший спектр услуг.

Источник:

TelecomDaily

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Среда, 08.05.2019, 16:10 | Сообщение # 83 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| I квартал 2019 года стал худшим для платного ТВ в США по динамике абонентов

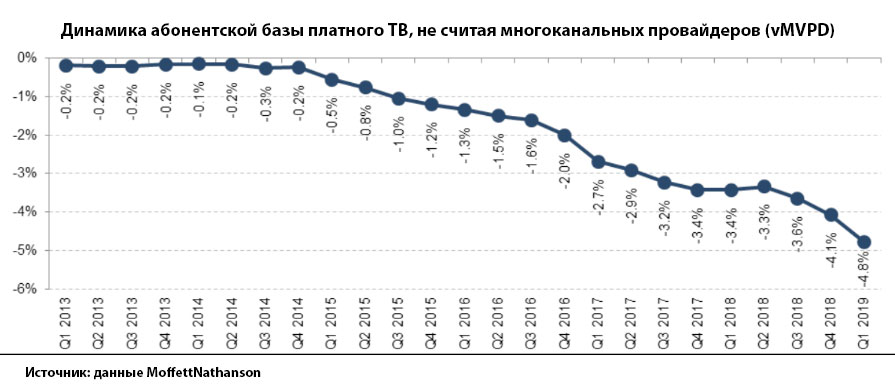

Сокращение абонентской базы у операторов платного телевидения в США - как традиционных, так и виртуальных - в первом квартале 2019 года составило 4,8% в выражении год к году, сообщает RapidTVNews. В абсолютных цифрах отток достиг 1,4 млн подписчиков.

По данным компании MoffettNathanson, сокращение абонентской базы в секторе кабельного ТВ составило 1,9%. В целом для платного телевидения динамика оказалась на 75% хуже, чем в аналогичном периоде 2018 года. Таким образом, первый квартал 2018 года можно назвать худшим за всю историю отрасли.

Аналитики, комментируя представленные данные, отметили, что ускоряющееся снижение подписчиков платного ТВ - уже не новость, а "подтекст этой истории" - безразличие операторов кабельного телевидения к удерживанию внимания зрителей.

Источник:

cableman

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Понедельник, 27.05.2019, 10:34 | Сообщение # 84 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Госстат насчитал в первом квартале 2,9 млн абонентов платного ТВ

Это на 13,5% больше чем в начале года. Провайдеры кабельного телевидения перестают занижать свои абонентские базы.

Государственная служба статистики опубликовала новые данные о количестве абонентов многоканального платного телевидения и интернет-связи по состоянию на 1 апреля 2019 года. Согласно отчету Госстата в Украине насчитывается 2,542 млн абонентов кабельного телевидения — это почти на 350 тысяч абонентов больше чем в начале года, когда провайдеры декларировали 2 199,9 тысяч домохозяйств (+13,5%).

Киев, Днепропетровская и Одесская области являются лидирующими регионами по количеству кабельных абонентов. Данные собраны без учета территории АР Крым и Севастополя, а также части зоны проведения ООС.

Услугами операторов платного спутникового телевещания пользуются 81,3 тыс подписчиков. Также сообщается о 281,1 тыс пользователях, которые смотрят платное интерактивное телевидение (ОТТ, IPTV). Всего же к сервисам многоканального платного телевидения подключены 2,904 млн абонентов.

В соответствии со статистическими данными, город Киев, Днепропетровская и Одесская области также лидируют по количеству интернет-абонентов – 1,714 млн, 1,116 млн и 268,1 тыс., соответственно.

Также в Украине насчитывается 26,380 млн пользователей интернета. Это на 1,2% (на 313 тыс) больше, чем в начале текущего года.

Напомним, по состоянию на 1 января 2019 года услуги операторов кабельного телевидения принесли доход в сумме 2,076 млрд. грн., а интернет-услуги – 12,273 млрд. грн.

Kaк отмечалось ранее, ведущие телегруппы – StarLightMedia и 1+1 media, заявляли, что имеют подписанные договоры на общее число абонентов кабельного ТВ в количестве свыше 4 млн. домохозяйств. Телеканалы платного телевидение не раз критиковали украинских операторов ТВ-услуг за андерепортинг – занижение количества реальных абонентов с целью уменьшение оплаты роялти.

Источник:

telekritika

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Четверг, 15.08.2019, 14:02 | Сообщение # 85 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Мировой рынок платного ТВ может превысить 1,1 млрд абонентов в 2024 году

Несмотря на проблемы, которые все более широкое распространение сервисов стримингового видео вызывает в секторе традиционного платного ТВ, общий рынок платного телевидения, как ожидается, будет расти устойчивыми темпами и наберет абонентскую базу более 1,1 млрд пользователей в 2024 году, сообщает портал www.abiresearch.com со ссылкой на исследования консалтинговой компании ABI Research.

Отмечается, что все большее число потребителей в Северной Америке переключаются с традиционных услуг платного телевидения на более дешевые стриминговые сервисы. В первом квартале 2019 года кабельные, спутниковые и IPTV услуги в регионе потеряли более 1,2 млн абонентов.

"Высокоскоростной широкополосный доступ, наряду с наличием нескольких стриминговых сервисов, ведет к снижению использования традиционного платного телевидения. Увеличение проникновения широкополосной связи, по сути, ускоряет внедрение онлайн-видеосервисов в разных регионах", - отмечает Хин Сэнди Линн (Khin Sandi Lynn), отраслевой аналитик ABI Research.

Согласно данным ABI Research, рынок фиксированной широкополосной связи, как ожидается, превысит 1 млрд абонентов в конце 2019 года. При этом на волоконно-оптический широкополосный доступ придется более половины общей абонентской базы.

Влияние OTT на рынок платного телевидения варьируется от региона к региону в зависимости от ценообразования, выбора контента и стабильности доставки видео на разных платформах. Несмотря на увеличение темпов внедрения широкополосной связи в домохозяйствах, традиционные сервисы платного телевидения остаются доминирующими на развивающихся рынках.

Пытаясь удовлетворить спрос на стриминговое вещание операторы платного ТВ вводят прямые стриминговые сервисы, которые обеспечивают более низкую стоимость по сравнению с традиционными пакетами платного телевидения. Развертывание STBs на базе Android - это еще одна попытка интегрировать стриминговые сервисы с сервисами платного телевидения.

Аналитики отмечают, что тенденция корд-каттинга (отказа от традиционного платного ТВ) существенна только на зрелых рынках, тем не менее операторы платного телевидения на развивающихся рынках также используют Android TV STBs для облегчения стриминговых функций для своих клиентов платного телевидения. Речь о таких операторах как Airtel и Hathway из Индии и Telkom Indonesia.

"Помимо инвестиций в контент и продвинутые телеприставки, для удержания клиентов важны инвестиции в эффективные аналитические решения. Аналитические решения, основанные на алгоритмах искусственного интеллекта (ИИ) и машинного обучения, могут обеспечить всестороннее понимание потребления контента, прогнозирование оттока и так далее, что ценно для рекомендации контента, улучшения пользовательского интерфейса и предложения наиболее подходящих пакетов для клиентов, чтобы предотвратить или уменьшить потери подписчиков", - заключил Линн.

Источник:

cableman

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Пятница, 25.10.2019, 11:47 | Сообщение # 86 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| TelecomDaily: в III кв ТВ-рынок подрос, а МТС вошел в ТОП-3

Согласно данным ИАА TelecomDaily, общее количество абонентов платного ТВ в России по итогам III квартала 2019 года составило 43,755 млн домохозяйств, квартальный прирост —190 тыс. домохозяйств. Для сравнения, по итогам 1Q прирост равнялся 150 тыс. домохозяйств, а по итогам 2Q — всего 40 тыс. Таким образом, это лучший показатель прироста в этом году. Проникновение сервисов платного ТВ сохранилось на уровне чуть более 78%. Средний чек на одного абонента (ARPU) достиг 185 руб. в месяц. Но главное, произошла рокировка среди операторов первой пятерки: МТС обошел «ЭР-Телеком» и занял третье место по количеству абонентов.

ТОП-5 операторов ТВ смогли показать лучший в этом году прирост, но в основном благодаря результатам МТС и Ростелеком. Лидер рынка, оператор одноименной спутниковой платформы «Триколор» не смог нарастить абонентскую базу, «Ростелеком» на второй позиции прибавил 50 тыс. абонентов. Компания МТС в свою очередь обеспечила больше всего подключений показала прирост на уровне 69 тысяч. «ЭР-Телеком» уже третий квартал подряд не демонстрирует роста, приводя в порядок ранее приобретенные активы и интегрируя их в свою сеть. «Орион», после двух кварталов оттока, в третьем квартале подключил 20 тыс. абонентов.

Комментирует генеральный директор ИАА TelecomDaily Денис Кусков:

«Рост рынка в третьем квартале 2019 года оказался лучше, чем за первые два квартала. Это значит, что, несмотря на насыщение рынка, еще есть точки роста как для спутниковых, так и проводных операторов. Основной рост отмечен благодаря развитию компаний МТС и "Ростелекома", которые обеспечили порядка 60% новых подключений. Также операторы по-прежнему стараются увеличивать выручку с каждого абонента, предлагая все больший спектр услуг».

Комментирует генеральный директор ГК «Орион» Кирилл Махновский:

«По итогам третьего квартала мы наблюдаем самую объективную ситуацию по рынку: спал ажиотаж вокруг "бесплатного телевидения", которое активно промотировалось по федеральным каналам в период отключения аналогового вещания, и абонентские базы всех игроков показывают стабильный небольшой прирост. Эта тенденция сохранится, думаю, и в 2020 году, оставляя операторам время на развитие дополнительных сервисов и новых направлений бизнеса».

Источник:

TelecomDaily

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Вторник, 25.02.2020, 10:57 | Сообщение # 87 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Рынок платного ТВ продолжил рост

Рост абонентской базы платного ТВ в России в 2019 г. продолжился, но медленнее, чем годом ранее: 2,3% против 3,3%. По итогам 2019 г. ведущими игроками российского рынка платного ТВ стали "Триколор", "Ростелеком", МТС, "ЭР-Телеком" и "Орион".

Аналитическое агентство "ТМТ Консалтинг" представило рейтинг "Российский рынок платного телевидения-2019".

По итогам 2019 г. состав ведущих игроков российского рынка платного ТВ не изменился, хотя в нем произошла ротация: компания МТС переместилась с четвертого на 3-е место по размеру абонентской базы, опередив "ЭР-Телеком". Изменения в тройке лидеров произошли впервые с 2015 года, когда МТС была оттеснена с 3-го сразу на 5-е место операторами "ЭР-Телеком" и "Орион". Структура абонентской базы по итогам 2019 года изменилась незначительно: доля лидера, компании "Триколор", сократилась еще на 1 п.п. с 28% до 27%. Доля МТС увеличилась до 9%. В структуре выручки на 1 п.п. выросла доля "Триколора" - причиной роста доходов оператора стал продолжающийся эффект от ввода новых тарифов во 2 полугодии 2018 года. На 1 п.п. сократилась доля "ЭРТелекома".

В 2019 году МТС оказалась лидером и по относительному, и по абсолютному показателю прироста, увеличив за год число пользователей почти на 300 тысяч. Число абонентов компании без учета спутникового ТВ превысило 3 млн. Второе место по числу подключений сохранилось за "Ростелекомом". Рост оператора происходил как за счет новых подключений к IPTV, так и за счет приобретений, крупнейшим из которых стал приморский "АльянсТелеком". МТС и "Ростелеком" остались единственными операторами платного ТВ, чей прирост абонбазы в 2019 году составил трехзначное число. В отношении остальных операторов из ТОП-5 можно говорить о стагнации.

В Москве продолжается отток пользователей платного ТВ: за год общее число абонентов сократилось почти на 30 тысяч. Высокие темпы роста продолжает показывать оператор IPTV МТС. В течение 2019 года компанией было подключено еще 52 тыс. домохозяйств, доля оператора выросла с 11% до 12%.

В "ТМТ Консалтинг" прогнозируют, что в 2020г. пятерка лидеров не изменится, при этом будут сокращаться доли спутниковых операторов, расти доли "Ростелекома" и МТС.

По предварительным оценкам "ТМТ Консалтинг", рост абонентской базы платного ТВ в России в 2019 г. продолжился, хотя и более медленными темпами, чем годом ранее: 2,3% против 3,3%. Основным источником роста стало подключение интернет-провайдерами своих ШПД-абонентов к платному ТВ в пакете с интернет-доступом и, у ряда операторов, с мобильной связью (конвергентные пакетные предложения). Число абонентов платного ТВ в России по итогам года составило 45,3 млн. Проникновение превысило 79% - показатель, характерный для развитых рынков. Усиливается влияние сдерживающих факторов: растет число подписчиков онлайн-платформ, также наблюдается общемировой тренд уменьшения времени телесмотрения у молодой аудитории. Как и в прошлые годы, динамика выручки оказалась значительно выше темпов роста абонентской базы и составила 10,1%: объем рынка превысил 100-миллиардную отметку, достигнув 103,9 млрд руб. Причиной роста рынка стали ежегодное повышение тарифов и увеличение в структуре абонентской базы доли высокодоходных абонентов (отток пользователей аналогового КТВ, рост числа абонентов IPTV и цифрового КТВ). Средний счет на абонента за год увеличился на 13 рублей и составил 193 рубля без НДС.

Аналитики "ТМТ Консалтинг" отметили, что из трех технологий платного ТВ только в сегменте IPTV наблюдался заметный рост. К услуге за год подключились еще 600 тысяч абонентов, более половины из них стали пользователями "Ростелекома". Доля локальных операторов в приросте составила 10%: многие из них начали предлагать своим абонентам такие IPTV-решения, как "Смотрешка", "24 часа ТВ" и др. Рост рынка спутникового ТВ замедлился, абонентская база росла только у МТС. Крупнейшие спутниковые операторы – "Триколор" и "Орион" - хоть и демонстрировали положительную динамику в течение года, так и не смогли вернуться к максимальным показателям прошлых лет. Самым значительным фактором снижения абонентской базы спутникового ТВ стал запуск цифрового эфирного ТВ с 20 бесплатными каналами, на которые приходится основной спрос телезрителей. В сегменте кабельного ТВ отток впервые превысил 1%, абонбаза сократилась на 210 тыс. Снижение наблюдалось как у федеральных операторов КТВ, так и у небольших локальных. Единственным крупным оператором, показавшим положительную динамику, стала компания МТС, активно продвигавшая в 2019 году платное ТВ в пакете с другими телеком услугами, в том числе с мобильной связью.

В результате разнонаправленной динамики структура рынка по технологиям немного изменилась: в структуре абонентской базы на 2 п.п. выросла доля IPTV, отобравшего по 1 п.п. у других технологий. В структуре выручки доля IPTV увеличилась на 1 п.п., на столько же сократилась доля КТВ. Тем не менее, сегмент КТВ остается крупнейшим и в среднесрочной перспективе, вероятнее всего, сохранит первое место.

По прогнозам "ТМТ Консалтинг", в 2020 г. сохранится положительный тренд в динамике абонентской базы, хотя рост будет незначительным (на 0,4-0,6%). Как и годом ранее, рост будет происходить в основном за счет подключений к IPTV в пакете с другими услугами. В дальнейшем можно ожидать стагнации абонентской базы. Темпы роста выручки снизятся до 5-7%. Объем рынка по итогам 2020 года превысит 110 млрд руб.

Представитель пресс-службы "Ростелекома" сказал корреспонденту, что компания еще не раскрывала финансовые и операционные результаты за весь 2019 г., поэтому не может официально подтвердить данные, представиленные в отчете "ТМТ Консалтинг". "Вместе с тем, учитывая тенденции трех кварталов, мы ожидаем позитивные итоги года. Действительно, большинство новых подключений у нашей компании - это пакеты интернет+ТВ. В 2019 г. мы активно занимались продвижением цифровой платформы впечатлений Wink. Подключаем всех новых абонентов, а также предлагаем действующим абонентам IPTV мигрировать на платформу нового поколения Wink. Важное направление работы — В IPTV и Wink появляется новый эксклюзивный контент. Компания стремится развивать экосистему сервисов для дома и семьи таким образом, чтобы интегрировать между собой платформы Wink, "Умный дом" и "Ростелеком. Ключ". Например, когда сервисы "Умного дома" и "Ключа" доступны в Wink: изображение умного домофона доступно на экране телевизора, а открыть входную дверь можно будет с помощью ТВ-пульта или голосовой команды. Уже в скором времени будем запускать такие сервисы в коммерческую эксплуатацию", рассказал представитель пресс-службы "Ростелекома".

МТС согласны с представленными показателями в рейтинге "ТМТ Консалтинга". "МТС наращивает базу абонентов платного ТВ в разных средах за счет баланса по ценовому и качественному предложению: предлагаем широкий пакет контента во всех средах по доступной стоимости. Важным стимулом для новых подключений являются конвергентные предложения как с кабельным, так и со спутниковым ТВ. Премиальный и нишевый контент выделен в отдельные пакеты, которые обеспечивают расширенные возможности за дополнительную обоснованную плату. Такой баланс возможностей, цены и контента позволяет привлечь нам абонентов с разным уровнем запросов и платежеспособности, удовлетворяя запросы всех групп зрителей. Мы ожидаем, что в 2020г. на рынке продолжится проникновение "вторых" и "третьих" экранов: те, кто привык пользоваться качественным и разнообразным контентом в одной из сред, будут подключать телевизионные сервисы в альтернативных средах. Один пользователь может быть потребителем платного ТВ в интернете через ОТТ-платформы, в городской квартире – кабель или IPTV, за городом – через спутник. Таким образом во всех средах потребление телевизионных сервисов будет расти, но с учетом насыщенности рынка, рост будет умеренным. Для спутникового и кабельного ТВ может продолжится тенденция последних кварталов 2019 г.: возобновление отложенного спроса на платное ТВ после ожидания федерального перехода на ЦЭТВ. Наибольший рост потребления платных сервисов и подключения новых абонентов будет связан с ОТТ-средой. Ориентируясь на это, мы будем продолжать развивать конвергентные продукты и предлагать комплексные сервисы, обеспечивающие запросы зрителей в разных средах", - рассказал представитель МТС.

"Триколор использует успешную модель монетизации своих услуг в рамках Экосистемы, это позволяет предоставлять клиентам разнообразные современные сервисы и увеличивать прибыльность бизнеса, - ответил представитель пресс-службы "Триколора" корреспонденту. - Мы прогнозируем активный рост рынка ОТТ-сервисов и услуг, увеличение доли нелинейного телесмотрения в общем потреблении контента в 2020 г. Триколор как лидер рынка продолжит развивать и популяризировать новые форматы вещания, предлагая своим клиентам тематическое и нишевое телесмотрение, высококачественный UHD-контент, а также доступные нетелевизионные сервисы, такие как умный дом или спутниковый интернет. На развитие рынка ОТТ-сервисов в 2020 г. могут оказать негативное влияние такие законодательные инициативы, как законопроект о едином поставщике каналов 1 и 2 мультиплексов в интернете. В случае его принятия принцип единого информационного пространства будет нарушен, а многие жители России потеряют возможность смотреть федеральные телеканалы онлайн привычным для них способом, что приведёт к сокращению их аудитории в интернете".

В "Эр-телеком" отказались от комментариев.

Источник:

ComNews

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Понедельник, 17.08.2020, 14:23 | Сообщение # 88 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Digital TV Research: на рынке платного ТВ в 2019 году IPTV росло быстрее всего

Число абонентов платного телевидения в 2019 году выросло в мире на 16 млн, до 1,028 млрд, следует из отчета Pay TV Databook аналитической компании Digital TV Research. Рынок вырос за счет развивающихся стран.

Digital TV Research приводит в отчете данные из 138 стран. Главный аналитик компании Саймон Мюррей (Simon Murray) назвал «победителем рынка платного телевидения» технологию IPTV: в прошлом году абонентская база IPTV увеличилась на 49 млн подписчиков, до 307 млн.

«Аудитория платного спутникового ТВ снизилась в прошлом году на 6 млн. Цифровое кабельное телевидение потеряло 1 млн абонентов, а аналоговое кабельное ТВ - 25 млн подписчиков», - указал Мюррей.

Аналитики также сообщили, что абонбаза цифрового платного ТВ выросла с 380 млн абонентов в 2010 году до 991 млн по состоянию на конец 2019 года.

В июне текущего года Digital TV Research прогнозировала, что развитие глобального рынка платного телевидения в период с 2019 по 2025 год будет определяться взаимонаправленными трендами: крупнейшие операторы продолжат терять абонентов, тогда как небольшие компании увеличат абонентские базы. Две трети операторов платного телевидения в мире добавят новых абонентов в течение ближайших пяти лет, увеличат свои доходы к 2025 году 59% операторов.

Аналитики считают, что операторы из топ-10 потеряют часть абонентов в течение следующих пяти лет, следующие за ними 40 операторов сохранят абонбазы, а операторы за пределами лидирующей группы получат дополнительных подписчиков.

Источник:

telesputnik

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Вторник, 01.09.2020, 18:24 | Сообщение # 89 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| Анализ сегмента платного ТВ Украины

По состоянию на начало 2020 года количество абонентов платного телевидения в Украине продолжает сокращаться, что укладывается в общемировой тренд на корд-каттинг. Директор незавимсимого рейтингового агентства BigData UA Сергей Бойко проанализировал текущее состояние отрасли и представил два сценария ее развития — пессимистичный и оптимистичный.

Общее количество телевизионных домохозяйств

На начало 2020 года в Украине по оценке Индустриального телевизионного комитета (ИТК) насчитывается 14,25 млн домохозяйств1, из которых имеют возможность смотреть телевидение — около 12,75 млн домохозяйств1. Таким образом, процент так называемых "телевизионных домохозяйств" продолжает сокращаться — их количество уменьшилось более чем на 400 тысяч (!) по сравнению с показателями января 2019 года.

Тренд на снижение количества ТВ-домохозяйств соответствует общемировой тенденции и в Западной Европе. Скорее всего, сокращение абонбазы платного ТВ будет постоянным на протяжении последующих 3-5 лет. Это значит, что все больше и больше домохозяйств подключаются через интернет к стриминговым платформам и VoD-сервисам, при этом зрители смотрят видеоконтент не с помощью телевизионных приемников, а через планшеты и другие мобильные устройства.

Что касается распределения абонбазы между технологическими платформами, с помощью которых 12,75 млн домохозяйств получают телевизионный сигнал на начало 2020 года, то существенных изменений показателей на рынке не произошло по сравнению с 2019 годом, поскольку отказ от аналогового сигнала в областях, граничащих с Российской Федерацией или неподконтрольными Украине территориями, перенесен на середину (или, скорее всего, на конец) 2020 года. А кодировка сигнала ведущих телеканалов на спутнике должна состояться только 20 января.

1 — Без учета территории Автономной республики Крым, а так же отдельных районов Донецкой и Луганской областей в зоне проведения ОСС

**Данные ИТК

Состояние рынка платного телевидения Украины на конец 2019 года

За 2019 год произошло несущественное увеличение числа домохозяйств-абонентов, которые оплачивают услуги доступа к телевизионным программам. Из общего количества телевизионных домохозяйств (12,7 млн) количество тех, кто смотрит телевизионные каналы при помощи услуг провайдеров платного телевидения в Украине, составило около 5 млн абонентов, которые и составляют объем рынка платного телевидения Украины в натуральном выражении.

Данные компании BigData UA

За счет двух факторов — общего снижения количества телевизионных домохозяйств и увеличения количества пользователей платного телевидления — уровень проникновения платного ТВ на начало 2020 года составил 39% (годом ранее этот показатель был равен 36%).

Кардинальных изменений в распределении абонентов между платформами платного телевидения за 2019 год не произошло: по прежнему самой популярной платформой является кабельное телевидение, хотя только "цифровой кабель" продемонстрировал прирост абонентов, а аналоговый – сокращение абонбазы. На втором месте по популярности закрепилось интерактивное интернет-телевидение (IPTV и OTT), которое, как мы и прогнозировали, продемонстрировало самый большой темп прироста. На третьем месте остается спутниковое платное телевидение.

Эксперты компании BigData UA оценивают рынок платного телевидения в 4,99 млн абонентов на начало 2020 года. Таким образом, объем рынка в натуральном выражении вырос на 300 тысяч абонентов прежде всего за счет роста подписчиков IPTV и OTT сервисов.

Читать далее

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |

| yorick | Дата: Понедельник, 02.11.2020, 15:33 | Сообщение # 90 |

гуру

Группа: Администраторы

Сообщений: 6438

Репутация: 475

Статус: Offline

| ТIМ 2020: «священной войны» между провайдерами и медиагруппами НЕ БУДЕТ

Медиагруппы объявили о своих условиях для рынка платного ТВ на 2021 г. и повышение цен на пакеты своих каналов для провайдеров. Провайдеры приняли их и с осени и начинают поднимать стоимость своих услуг для абонентов на 10-15%. Цель всех сторон - за несколько лет повысить средний доход рынка платного ТВ в расчете на одного пользователя и вывести ARPU на уровень 10 долларов. Об этом медиагруппы, провайдеры и другие участники рынка говорили на нескольких дискуссиях конференции #TIM 2020: Telecom, IT, Media.

Об инфляции и условия для рынка

Первыми о своих условиях для провайдеров, а именно инфляцию роялти на 30%, объявила в начале осени группа «1+1». Впоследствии эти же показатели назвала и «Медиа Группа Украина». Во время конференции #ТIМ о согласовании с рынком инфляции на этом же уровне говорил и Денис Васянович, генеральный директор компании «Торсат», которая является дистрибьютором «Интер медиа групп».

И, наконец, о своих условия для рынка объявила компания StarLightMedia. Несмотря на то, что уровень роста роялти у медиагруппы примерно такой же, как у конкурентов, компания делает акцент на намерениях разработать программу лояльности для своих партнеров. При этом речь не идет о повышении цены, а скорее о создании комфортных условий для работы с партнерами, которые способствуют борьбе с пиратством и андерепортингом. «Мне кажется, что те партнеры, которые уже на протяжении не одного года идут в одном направлении с нами и всячески помогают развивать отрасль, заслуживают того, чтобы получить программу лояльности от нас», - сказал Виталий Сперкач, руководитель отдела продаж и прав на ретрансляцию Digital&Pay TV группы StarLightMedia.

Еще одной новостью от StarLightMedia стало расширение дистрибьюторского портфолио за счет канала Travel and Adventure. Ранее кроме своих каналов медиагруппа занималась дистрибуцией только Setanta Sport.

Участников конференции интересовало, продолжится ли ежегодный рост роялти и будет ли инфляция на уровне 30% постоянной.

«Подорожание в этом году ни для кого не стало шоком. Об этом говорили несколько последних лет. Наиболее существенное подорожание произошло после кодирования сигнала каналов медиагрупп, дальше оно будет рыночным и органичным. Инфляция 25-30% - это тот уровень, который обсуждался с рынком, и большая часть игроков на него согласилась», - обратил внимание Денис Васянович. А директор департамента дистрибуции и развития сети вещания «1+1 медиа» Андрей Мальчевский сказал, что его медиагруппа ставит перед собой серьезные задачи по агрессивному инвестированию в премиальный новый контент. И именно это соответствует увеличению платы за ретрансляцию.

Федор Гречанинов, директор по стратегии и развитию бизнеса «Медиа Группы Украина», считает, что ежегодная инфляция на уровне 20-30% свидетельствует о здоровой ситуации на рынке: «Мы все стремимся к росту ARPU и понимаем, что ARPU должен расти НЕ темпами 5-10%, потому что так он не вырастет никогда. Думаю, такую инфляцию можно закладывать в свою стратегию ежегодно». По его словам, рынок имеет потенциал для удвоения цены за телевидение. «Удвоение за год - это будет шоковая история, и она может сломать рынок. А расти на 20-30% в год - это будет нормально. Но все будет зависеть от того, что будет с гривной и макроэкономикой», - добавил он.

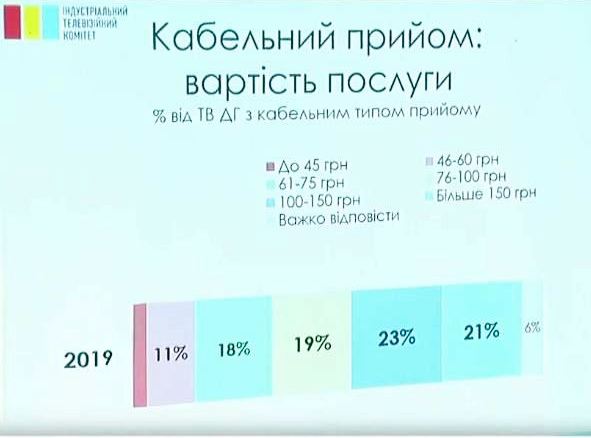

Об ARPU

Ирина Гребинская, старший аналитик Индустриального телевизионного комитета, сказала, что в конце 2019 каждое пятое домохозяйство платило за пакет каналов кабельного телевидения более 150 гривен. 23% платили от 100 до 150 гривен. И еще 11% домохозяйств платили до 45 гривен - это социальные пакеты с маленьким набором каналов, пояснила она.

На спутниковом телевидении в этот же период (новое учредительное исследования после кодирования каналов медиагрупп на спутнике еще не проводилось), половина абонентов платила больше 100 гривен, а половина - меньше 100 гривен.

«Правда в том, что мы отстаем от стран СНГ по размеру ARPU. Даже в Кыргызстане, Азербайджане и Туркменистане ARPU выше, чем в Украине. Поэтому нам есть куда расти, - сказал Андрей Мальчевский». По его словам, приемлемый уровень среднего дохода на одного пользователя должен быть в пределах 100 долларов. Но выход на эту сумму - это долгосрочный план, который в нынешних условиях охватит 3-5 лет».

Читать далее

OLED Panasonic TX-65HZ980E; Pioneer LX-5090; Vu+ Duo 4K; AX HD61 4K; DM8000; TOROIDAL T90; Triax 1.1, Strong SRT-DM2100 (90*E-30*W), many different cards&CAM's (incl. PRO) for Pay TV

Желаю, чтобы у Вас сбылось то, чего Вы желаете другим!

|

| |

| |